2023年,随着疫情防控较快平稳转段,稳经济政策效果显现,中国经济处于疫后修复和政策靠前发力的复苏上升期。上半年,中国居民出行和部分服务类消费较快复苏,但家电等耐用消费品消费复苏进程相对滞后,不过复苏趋势不改。在海外市场方面,欧美通胀同比数据继续回落,海外通胀压力和去库存压力有所缓解,自下半年开始出口有明显恢复,全年增速转正。

主营收入实现增长,利润有所恢复

尽管面临全球经济疲软、国内消费动力不足的压力,2023年经中国家电行业仍然保持平稳增长,充分彰显出产业韧性。根据国家统计局数据,2023年,规模以上家电企业主营业务收入为1.84万亿元,同比增长7%;利润为1564亿元,同比增长12.2%。

从家电上市公司发布的业绩报告来看,龙头企业多数实现增长。海尔智家年报显示,2023年,海尔智家实现营收2614.28亿元,同比增长7.33%;经营利润为169.21亿元,同比增长15.8%;归母净利润为165.97亿元,同比增长12.81%。美的集团年报显示,2023年,美的集团营业收入为3737.1亿元,同比增长8.1%,归母净利润为337.2亿元,同比增长14.1%。格力电器预计,2023年实现营业总收入2050亿~2100亿元,同比增长7.8%~10.4%;实现归母净利润270亿~293亿元,同比增长10.2%~19.6%。海信集团2023年营收突破2000亿元关口,其中,海信家电归母净利润同比增长97.7%。

品类分化,部分家电产品产量仍有小幅下滑

2023年,中国经济运行延续复苏态势,家电行业有所回暖,叠加同期疫情期间生产端基数较低的因素,主要家电产品的产量都有明显回升。从产销数据来看,中国白电品类产量、出货量均明显上涨。产业在线数据显示,2023年,空调产量达到1.69亿台,同比增长11.1%,出货量为1.7亿台,同比增长11.2%;冰箱产量达到8738万台,同比增长16.3%,出货量为8723台,同比增长15.4%;洗衣机产量达到7995.8万台,同比增长16.4%,出货量为8045万台,同比增长16.9%。与2021年相比,在生产端方面,2023空调产量增长了8.6%,冰箱产量增长了1.5%,洗衣机产量增长了12.8%(见图1~图3)。

2023年,小家电及厨电品类中,微波炉、电饭锅、吸尘器、燃气灶、吸油烟机等产品产量均有不同程度增长,其中冷热饮水机表现最好,产量增速超过10%,其余产品产量增速均为个位数(见图4)。

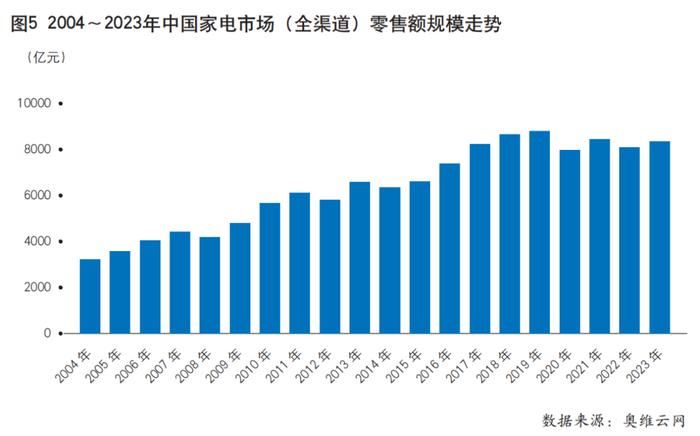

国内零售市场缓慢复苏

2023年,中国经济运行延续复苏态势,家电内销市场有所回暖。奥维云网推总数据显示,2023年,中国家电零售市场(不含3C产品)规模为8498亿元,同比增长3.6%(见图5)。其中,在“618”年中大促、各地促消费活动以及高温天气导致空调产品热销的拉动下,6月家电零售额达1114亿元,同比增长5.8%;在“双11”促销活动下,11月零售额为858亿元,同比增长2.1%。分季度看,第一季度家电市场表现低迷,第二季度有明显复苏迹象,第三季度继续回落,第四季度市场在“双11”的拉动下有所回升。

2023年,白电行业整体规模持续回温。奥维云网数据显示,2023年,白电零售量达到1.47亿台,同比增长2.7%;零售额达到4496亿元,同比增长6.4%。其中,空调零售量、零售额同比分别增长6.5%和7.5%;冰箱零售量同比增长1.5%,零售额同比增长7%;冷柜零售量同比下降12.3%,零售额同比下降11.6%;洗衣机零售量同比增长3.4%,零售额同比增长5.8%。

2023年,中国厨电行业有所回温,整体市场规模量额齐增。其中,吸油烟机零售量为1885万台,同比增长2.7%,零售额为315亿元,同比增长6.5%;燃气灶零售量为2109万台,同比下降1.9%,零售额为177亿元,同比增长3.8%;电热水器零售量为1762万台,同比下降3.5%,零售额为232亿元,同比增长4%;燃气热水器零售量同比增长5.9%,零售额同比增长10.4%。

2023年,小家电呈现出量增额降趋势。奥维云网推总数据显示,2023年,小家电产品全渠道零售量为2.6亿台,同比下降0.9%;零售额为510亿元,同比下降9.6%。

2023年,新兴家电品类表现各异,其中洗碗机和干衣机市场表现不错。奥维云网推总数据显示,2023年,洗碗机零售量、零售额同比分别增长2.3%和9.6%,干衣机零售量和零售额同比分别增长16.4%和23.8%。与之形成对比的是,集成灶零售量同比下降4.2%,零售额同比下降4%;空气炸锅零售量和零售额额同比分别下降37.8%和46%。

出口韧性彰显

2023年全球经济增长低迷,在高利率环境下,欧美银行业以及部分经济体公共债务风险显现。同时,全球地缘政治冲突及贸易保护继续加剧,全球经济发展存在诸多不利因素,贸易形势依然严峻。

家电行业出口更是遭受了去库存周期、价格拉动效应减弱、产能向海外转移、地缘政治等因素干扰。在这种背景下,中国家电行业的出口顶住了外部压力,外贸韧性持续显现。特别是进入下半年,随着海外家电市场需求逐步提振,库存回落带动家电出口回暖趋势显著。2023年,中国家电行业出口额为985.8亿美元,同比增长1.36%(见图6)。

自2023年第二季度开始,大家电、小家电出口下行的局面均持续改善。其中,大家电自5月开始呈现量增额降的态势,2023年出口量同比增长15.8%,出口额同比增长4.1%;小家电出口自8月开始转为量额同增,不过价格持续低迷,2023年出口量同比增长9.5%,出口额同比增长2.2%;零部件自5月开始持续下降,2023年出口量、出口额降幅分别为5.3%和5.2%。

细分品类看,大家电中多品类持续改善,出口量逐步进入正增长通道,洗衣机和冰箱表现持续亮眼(见图7)。2023年,压缩式冰箱出口量为4327万台,同比增长26.1%;出口额为63.6亿美元,同比增长9%。大容量冰箱出口量、出口额尚未完全摆脱困境,延续2022年的下降态势。冷柜依然在所有品类中表现最差,但也开始由量额同降转为量增额降,出口量同比增速达到12.7%,出口额同比仍下降0.8%。空调实现量额齐增,出口量为6391万台,同比增长7.1%;出口额为129.7亿美元,同比增长1.1%。洗衣机在所有品类中表现最好,出口量为3644万台,同比增长38.7%;出口额为50亿元,同比增长18.8%。洗衣机出口持续保持强劲增势,主要得益于俄罗斯市场的小容量滚筒洗衣机需求迅猛增长。其中,大容量滚筒洗衣机自第二季度开始持续向好,12月当月出口量、出口额增幅分别达45.4%和32%。

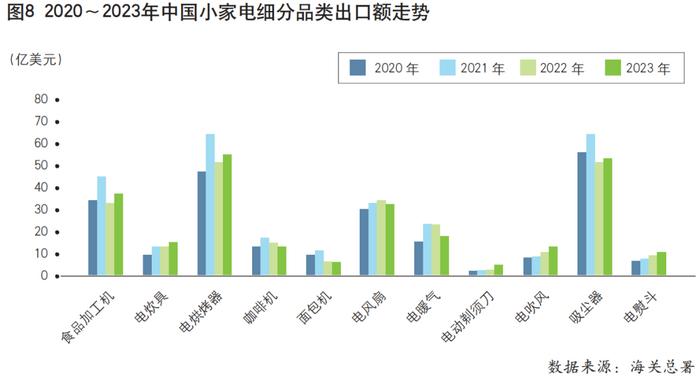

小家电方面,多品类累计出口自11月开始呈量额同增,12月表现比较平淡的品类依然是电暖器和电吹风。细分主要品类看,食品加工机和电烘烤器累计出口均自第二季度开始持续向好;吸尘器和电风扇的出口量均快速修复,但出口额一直表现低迷;电吹风增速持续放缓。咖啡机自2022年9月开始一直下跌,2023年出口呈量额同降态势,上半年量、额降幅均持续超过20%,在小家电各品类中表现相对较差,不过下半年的出口量在持续改善,第四季度月度表现均呈量额同增(见图8)。

个护类产品自3月开始表现持续亮眼,2023年出口量、出口额同比增幅分别为16.1%和11.5%,出口额增速在家电各品类中处于领先地位。产品结构上,高速电吹风的出海值得持续关注,如Shark高速电吹风表现非常亮眼,不过专利壁垒也成为诸多企业难以绕开的屏障。电熨斗出口自3月开始一直强劲增长,2023年出口量、额同比增幅均持续超过20%。

零部件出口自2022年第四季度开始一直表现低迷。其中,空调压缩机出口额表现波动较大,3月和4月均呈量额同增,5~7月持续呈量额同降,8月呈量额同增,9月呈量增额降,10月呈量额同增,11月呈量增额降,12月呈量额同增,9月开始累计出口连续呈量增额降;冰箱压缩机自2022年10月开始一直呈量额同降,2023年下半年开始出口量持续改善,第四季度月度表现连续呈量额同增;空调零部件累计出口额增速自7月开始转为下降,12月降幅为4.7%。

2023年,中国家电业对各个国家出口一直呈分化态势。发达经济体国家继续曲折修复,发展中经济体国家自10月开始趋于分化。其中,对美国、澳大利亚和加拿大累计出口额降幅持续收窄,对欧盟和英国出口的改善局面持续稳固,对日本持续疲弱,对金砖、东盟、西亚/北非国家持续向好。12月当月出口额只有日本有所下降。

2024年展望

进入2024年,中国家电行业景气弱复苏仍有望延续。国内市场部分,一方面,地产政策的逐步放松以及保交楼工作的逐步落实有望带动房地产开发项目竣工进度加快;另一方面,宏观经济上,稳增长政策不断加码,特别是中央财经委员会第四次会议强调,要推动新一轮大规模设备更新和包括汽车、家电在内的耐用消费品以旧换新,让行业有所期待。

这些利好因素都有助于家电行业在2024年持续复苏。但值得关注的是,居民的就业压力仍然较大,可支配收入的增速放缓迹象仍然明显,消费者信心仍然偏弱,这也预示着2024年家电行业的国内消费复苏仍然会偏弱。在中国家用电器协会对106家会员企业的调查问卷中,有20%的企业预期2024年第一季度营收增长超过10%,33%的企业预期增长不超过10%,28%的企业预期持平,18%的企业预期下降。

此外,本轮成本红利已经接近尾声。各类大宗原材料价格自2022年第二季度明显下挫后基本维持平稳,成本红利主要体现在2022年第三季度到2023年第三季度,后续原材料价格带来的利润率贡献趋于收敛。

2024年第一季度,中国家电行业的出口有望实现增长。一方面,欧美等海外市场去库进入尾声,渠道补库将进一步带动行业景气改善;另一方面,如TEMU等跨境电商发展迅猛,提供了一种新的出海模式,对于部分白牌产能的输出有一定的帮助。然而,2024年,长期处于高利率环境下的美国消费市场也有走弱的趋势,跨境电商带来新订单的同时,每单的利润却在激烈竞争中下滑,同时伴随着美联储在2024年降息预期进一步增强,人民币兑美元也可能会出现小幅升值,这些都将对出口企业造成一定的影响。

中国家电企业在全球化市场依然具备较大的发展空间。但也要看到,全球化的发展未来也会更加波折,中国家电企业在不断加强技术创新能力建设,提升全球化经营能力的同时,还需要加强企业风险防范与管控。(中国家用电器协会信息咨询部 骆媛媛)

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有