来源丨IT桔子

作者丨霍英贤

2023 年,医疗健康行业经历了深度的调整期。投融资活动相较前一年度出现了明显的下降,「投早投小投创新」仍是医疗投资行业的共识。

尽管面临诸多挑战,但医疗健康行业仍然有着强大的发展潜力。随着科技的不断进步和人们对健康需求的日益提升,医疗健康行业仍然是一个充满机遇的领域。投资者们也在积极寻找那些能够穿越周期、持续创造价值的企业和细分行业进行投资。

下面 IT 桔子通过数据梳理,为大家展现 2023 年中国医疗健康行业投融资市场情况。

历年投融资情况

国内医疗健康行业历年融资数量及规模

注:统计范围包括一级市场、二级市场的公开融资事件

注:统计范围包括一级市场、二级市场的公开融资事件2014 年以来,我国对医疗健康领域改革与探索的步伐加快,利好政策频出,医疗健康产业迅速升温,2015 年、2016 年投融资事件数量和金额连续两年上涨。2017 年在国家医疗改革不断推进及医疗控费深入落实的背景下,投资者趋于谨慎,投融资事件数有所下滑,2018 年连续下滑。2019 年后触底反弹,2019-2021 连续 3 年国内医疗健康产业投融资事件和融资规模再次稳步上升。

2020 年国内医疗行业融资金额同比增速 37%,明显高于融资交易数量 18% 的增速,数据显示,马太效应更加明显,头部明星企业融资力量增强,单笔融资金额远远超过往年。

2021 年国内医疗行业投融资事件数达到 1660 起,总金额达 3876.79 亿元,热度空前。2021 年是疫情爆发的第二年。无论是国内还是国外,有关病毒检测试剂、疫苗、治疗药物等产品研发和上市的报道接连不断,成为贯穿全年医疗健康行业发展的主旋律。

2022 年医疗健康行业融资活跃度不复往期,融资总额与融资事件数大幅双减,仅发生 1193 起融资事件,较 2021 年同比减少 28.13%。

2023 年中国医疗改革行动的持续推进和证监会阶段性收紧 IPO 的政策出炉,直接造成二级市场波动,此影响也波及到一级市场。医疗健康行业吸金能力进一步萎缩,总融资事件数量退回 2019 年疫情前的水平,但融资金额不及 2019 年同期水平。对于中国医疗行业创业者来说,2023 年的资本寒冬,无疑比 2022 年更冷。

历年国内医疗健康行业总体融资轮次分布

IT 桔子将一级市场融资阶段分为早期融资、成长期融资、中后期融资以及战略投资。早期融资包含种子轮、天使轮及 A 轮(含 Pre-A、A、A+);成长期为 pre-B 轮、B 轮、B+轮、C 轮、C+轮;中后期为 D 轮至上市前的阶段。

结合具体数据来看,除 2020 年外,国内医疗健康行业一级市场融资超过一半均在早期投资阶段。在 2018 年-2023 年,成长期投资占比明显增加,并保持在 20% 至 25% 之间。中后期投资占比始终在 5% 水平以下,2022-2023 连续两年维持在 3% 的水平。战略投资占比基本维持在 10% 左右。

受二级市场估值倒挂、IPO 受阻等因素影响,IPO 退出放缓,在 2020 年-2023 年,IPO 上市阶段事件占比连续四年下降。同时,早期投资占比有所回升,「投早投小投创新」仍然是时代主旋律,医疗健康行业投资出现前移的现象。

医疗健康行业融资活跃地区分布

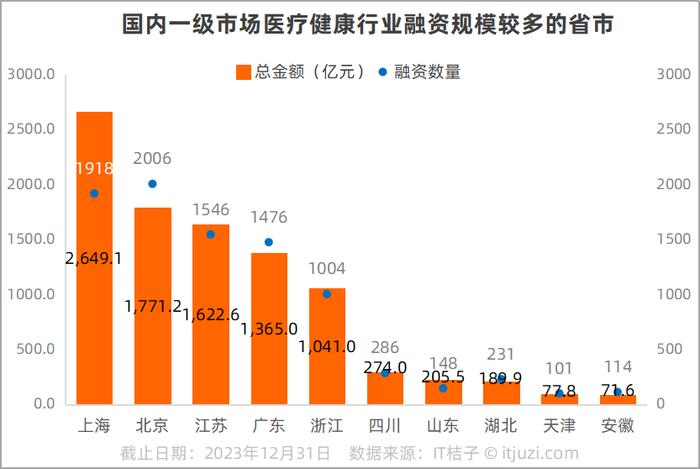

国内医疗健康行业一级市场的融资金额较多的省市主要集中在东部发达地区,呈现明显的区域聚集性。这种集聚效应体现了资本对优质医疗项目资源的追求。

其中,上海融资总额领跑全国,以 2649.1 亿元成为近十年来医疗健康行业一级市场融资金额最高的城市。上海地区的医疗健康企业吸引了多笔巨额融资,如 2018 年获 11.5 亿美元的平安医保科技、2017 年获 4.18 亿美元战略投资的国大药房、2022 年获 23.45 亿元战略投资的凯莱英生物等。

过去 10 年中国一级市场医疗健康投融资交易最活跃的五个省份依次是北京、上海、江苏、广东和浙江;北京以总计 2006 起投融资事件成为近十年中国医疗健康行业一级市场融资交易最为火热的地区。

这种地域优势的形成,一方面得益于这些地区丰富的医疗资源、科研实力以及人才储备,另一方面也与政府的政策支持、资本市场的活跃程度等因素密不可分。

尽管如此,但并不意味着其他地区就没有发展的机会。事实上,随着医疗健康产业的快速发展和政策的持续推动,四川、山东、湖北等省市也在逐步崭露头角,其医疗健康行业的融资规模和数量也在稳步提升。

医疗健康行业融资币种结构

无论是在一级市场还是 IPO 上市阶段,人民币融资均占据主导地位。

特别是在一级市场中,人民币融资占比超过 90%,成为市场的主流选择。相比之下,美元融资事件数量有限,占比 8.8%。而港元融资事件相对较少,仅发生 12 起,占比为 0.13%。

在 IPO 阶段,国内医疗健康企业 IPO 融资以人民币为主,占 71.79%;紧随其后的是港元 IPO 融资占比达到 22.01%,远远超过仅有 6.2% 的美元 IPO 融资,与一级市场有所不同。

造成这一差异的主要原因是,近几年国内医疗健康企业更多选择在港交所上市,得益于港交所 2018 年颁布了生物科技企业的新规和允许未盈利的生物科技公司上市的利好政策。

上图显示,过去十年间,人民币融资始终都是国内医疗健康行业投融资的主要选择,人民币占比基本维持在 85% 至 95% 之间,占绝对优势。

美元融资占比在 2021 年后不断减少,2023 年已下降至 5% 的水平。港元融资在 2019 年-2022 年表现较为亮眼,从绝对值来看,每年都有超过 20 起港元融资事件发生。

2023 年融资最多的国内医疗健康公司 TOP20

2023 年国内医疗健康融资最多的公司是海森生物,年融资金额达 3.15 亿美元。

海森生物是一家创新型生物医药服务商,由亚洲专注于医疗健康行业的私募股权基金康桥资本、合肥产投集团与合肥市肥东县共同投资组建,专注慢性病与老年相关性疾病管理领域的产品结构和产品管线。

在上榜的 20 家企业中,有 2 家成为 2023 年国内医疗健康行业新晋独角兽企业,分别是生工生物、博锐生物。

细分行业来看,融资榜的前 20 家企业主要分布在生物技术和制药、医疗器械、专科医疗等赛道,其中生物技术和制药企业最多,有 13 家,占比 65%。

结合融资轮次来看,处于成长期的国内医疗健康企业是大额投资的中流砥柱。不同于初创企业,处于高速发展期的成长型医疗企业往往已经累积了相当的科研经验或客户资源,取得了阶段性的研究成果,或占据了一定的市场份额,并在市场竞争中展现出较强的竞争力。这些优势使得投资人更愿意对其重金下注,给予大量的资金支持。

2023 年医疗健康行业活跃投资方

据 IT 桔子统计,2023 年国内医疗健康行业一级市场出手的投资机构有 1336 家。其中,有 19 家机构出手 10 以上,活跃的投资机构 TOP3 为君联资本、启明创投、中金资本。

君联资本是 2023 年度最活跃的医疗健康行业投资机构,2023 年投资 19 家国内医疗健康企业,偏好早期投资,出手种子轮 1 次,A 轮 9 次,占总体出手次数的 52.6%;投资案例包括生物医药研发商金斯瑞蓬勃生物、一站式基因治疗 CDMO 服务商行诚生物、神经调控领域的医疗器械公司品驰医疗等公司。

2023 年医疗健康行业独角兽情况

IT 桔子数据显示,2023 年在榜的国内医疗健康独角兽共有 38 家,估值最高的是平安医保科技,于 2018 年获得 11.5 亿元 A 轮投资晋升为独角兽,最新估值达到 88 亿美元。平安医保科技是一家科技驱动管理式医疗平台,业务已覆盖全国 70% 城市和 8 亿人口,为 250 多个城市提供全方位医保、商保管理服务。

随着 AI 技术的发展,国内 AI+医药、AI+医疗的投资热度不断高涨,AI 与医药和医疗加速融合,不仅孕育出一些新产品、新业态,也催生出一些独角兽公司,为传统医药和医疗行业的发展注入创新动力。

目前国内 AI+医疗概念的独角兽有 5 家,包括人工智能与医疗大数据解决方案提供者零氪科技,李彦宏牵头发起、基于生物计算的严肃精准生命科学平台百图生科,生命科学产业数字化运营平台太美医疗科技、AI 医疗影像服务提供商数坤科技,磁控胶囊胃镜机器人研发商安翰科技。

2023 年中国医疗健康行业新晋独角兽名单

2023 年国内医疗健康行业有 4 家成为新晋独角兽企业,其中生工生物成立时间最早,2023 年获得投资金额最大(20 亿元);泰诺麦博自 2015 年成立以来融资次数较多,2023 年融资金额超 2 亿元;博锐生物是 4 家新晋独角兽中估值最高的企业。

泰诺麦博:成立 8 年融资 5 次的新锐药企

泰诺麦博 (Trinomab) 生物技术有限公司于 2015 年底在珠海市金湾区注册成立,由杜克大学人类疫苗研究所(DHVI)原科研所长廖化新博士和有多年医疗领域从业经验的郑伟宏先生联合创办。

公开资料显示,泰诺麦博历史上共融资 5 次:

2018 年 9 月,泰诺麦博完成首次融资,获得 3 亿元的 Pre-A 轮投资,由地方国资珠海金航产业领投。珠海金航产业投资是金湾区人民政府出资成立的国有企业,核心投资生物医药、航空航天、新能源三大主导产业,通过运作设立产业投资基金、天使基金等方式支持带动产业发展。

2021 年,泰诺麦博完成了两轮共计 11.5 亿元的投资,其中 A 轮融资由高瓴创投领投,药企上市公司药明康德、康哲药业与地方国资无锡国联创投跟投;A+轮投资方有医疗健康行业 PE 机构尚信资本、中金资本旗下专注创新医药的公司中金启德(厦门)、阳光融汇,Superstring Capital(超弦基金)、天汇资本以及国中资本。

泰诺麦博这两轮融资的背后资方不乏医疗背景上市公司和专业的医疗投资机构,这些投资方股东的加入不仅为泰诺麦博提供了更多的资金支持,更为公司的发展提供了丰富的行业资源。

2022 年,泰诺麦博基于天然全人源单克隆抗体研发综合技术平台(HitmAb®),研发出天然全人源单克隆抗体新药,填补抗感染领域多个空白。

2022 年 11 月,泰诺麦博完成 7.5 亿元的 Pre-IPO 轮融资,由格力金投、熙诚金睿领投,倚锋资本、申宏格金、嘉兴维龙、海创安达、新太格、沁湾资本等跟投,老股东康哲药业、无锡国联、金航集团持续加码。

值得一提的是,熙诚金睿是由北京金融街资本运营中心发起设立的投资机构,重点关注生物医药领域,布局了伊米诺康、益杰立科、伊诺瑞康、华兰疫苗等技术领先企业。

2023 年 4 月,泰诺麦博获得新股东新干药业、中科科创、兴源资管、华金证券、康君资本和老股东康哲药业的 2 亿元战略投资,投后估值 70 亿元,晋升为独角兽。

泰诺麦博在一级市场的 5 轮融资,可以说每一笔都「价值不菲」,总计融资规模超 20 亿元。

2023 年 6 月,泰诺麦博与华泰联合证券签署上市辅导协议,拟科创板挂牌上市。

生工生物:深耕行业 30 年的老牌生物厂商

2023 年 4 月 18 日,成立三十年之久的上海生工生物宣布完成超 20 亿元战略融资,是 2023 年国内生命科学领域单笔融资第二高企业,仅次于海森生物的 3.15 亿美元融资。生工生物投后估值达 100 亿元,成为新晋独角兽。

本轮融资由德福资本领投,CPE 源峰、景林投资、华盖资本管理的首都大健康基金和国开科创 5 家机构共同完成。

细说起来,生工生物的来头不可小觑,它由知名合成生物学领域专家王启松先生于 2003 年创立。王启松先生于 1965 年毕业于武汉大学化学系,并在同年加入中国科学院上海生物化学研究所;并曾任联合国科技顾问、863 专家组组员、国际遗传工程和生物技术研究中心高级研究员、复旦大学教授。1993 年,他辞去了联合国和生物技术中心的职务,投身商业领域。

生工生物的主营业务为 DNA 合成,其产品涵盖 DNA 合成、DNA 测序、全基因合成、多肽合成等。公司是中国最大的科研用生命科学工具供应商之一,拥有十二类产品,其中十大类为自己制造。数据显示,2013 年,BBI 是国内最大的 DNA 合成产品供应商,占据了 26% 的市场份额

早在 2012 年,生工生物(BBI)就进行了 IPO 的环评公示,准备冲击上市;后来在 2014 年底成功在港交所上市。不过,在 2020 年公司选择了私有化退市。

目前完成新一轮战略融资的生工生物也将开启新的篇章,迎接新的发展机遇。

博锐生物:经历并购重组后再次融资的头部创新药企

2023 年初,免疫领域的头部企业博锐生物宣布与台州国有资本运营集团、富阳投资签署战略投资协议,博锐生物获得战略投资 15 亿元。至此,国内创新药行业又一个独角兽诞生。

博锐生物投前估值 130 亿元,投后估值 145 亿元,成为医疗健康行业新晋独角兽企业中估值最高的企业。

早在 2019 年,太盟投资集团 PAG 以 38.28 亿元收购博锐生物(更名前为「海正博锐」)58% 的股权,成为当年中国生物科技行业最大的私募股权投资。

太盟投资集团 (PAG) 是一家专注于亚太区的私募股权投资公司,业务板块包括私市股权、不动产和信贷与市场的投资。太盟投资集团为全球近 300 家机构基金投资者管理着超过 500 亿美元的资产。

2023 年的战略融资是博锐生物完成并购重组、独立发展后的首次对外融资,旨在优化公司股权结构并补充运营资金。

博锐生物是一家具备全方位研发、生产及商业化能力的创新型生物制药企业,公司聚焦自身免疫和肿瘤免疫领域,建有行业领先的生物药规模化产能和卓越的质量管理体系,从候选药物筛选到临床开发的全周期研发能力及覆盖全国的商业化平台。

在当前国际经济形势复杂,多种因素叠加的环境下,创新药行业投融资难度增大,博锐生物的融资给行业带来了一定的信心,也体现了投资者对于博锐生物投资价值的充分认可与充足信心。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有