港交所消息显示,3月22日,Black Sesame International Holding Limited(下称“黑芝麻智能”)更新了招股书,继续推进其港交所上市进程,中金公司和华泰国际担任联席保荐人。值得一提的是,此次更新招股书是黑芝麻智能2023年6月递表失效后第二次递交上市申请。时隔十月,黑芝麻智能再度冲击港股上市,此次能否在国产自动驾驶芯片企业中拔得头筹,颇受市场期待。

此次更新的招股书也显示,黑芝麻智能所募集资金的80%将投入智能汽车车规级SoC研发,持续为其主营业务技术的研发投入输血。

3年营收增长5倍

净亏损仍连年扩大

从其发展历程来看,黑芝麻智能成立于2016年,是一家车规级智能汽车计算SoC及基于SoC的解决方案供应商,根据弗若斯特沙利文的数据,按2022年车规级高算力SoC的出货量计,黑芝麻智能已是全球第三大供应商。

成立至今的8年来,黑芝麻智能共获得8轮融资,自2018年以来几乎每年融资不少于一轮,其中不乏小米集团、上汽集团、兴业银行、招商局创投等知名资本的投资。据了解,黑芝麻智能目前估值已超过22亿美元,约合人民币160亿元。

不过,2023年至今,黑芝麻智能未再收获资本市场的垂青,此次二度冲击港股IPO也可以看出黑芝麻智能渴望敲开资本市场大门为自己输血的紧迫。

从其财务数据来看,招股书显示,黑芝麻智能2021-2023年分别实现营收6050万元、1.65亿元及3.12亿元,3年来营收增长5倍,实现了大幅度增长。但是,由于行业的特殊性,研发成本高企使得黑芝麻智能的净亏损也逐年扩大,公司所研发的SoC于2022年才进入量产。数据显示,2021-2023年,黑芝麻智能净亏损分别为23.57亿元、27.54亿元、48.55亿元。其中,公司研发成本分别为5.95亿元、7.64亿元和13.63亿元,分别占同年收入的984%、461.8%及436.2%。

由此可见,黑芝麻智能经营收入虽逐年向好,但要扭转巨额亏损实现盈利还有一段路要走,不过这也反映出黑芝麻智能在研发力度上的决心,也是芯企在迈过早期商业化阶段的必经之路。

从业务面来看,黑芝麻智能主要设计、开发及执行智能汽车SoC技术,以及提供不同汽车自动驾驶等级的自动驾驶解决方案。具体是指以独立硬件方式提供SoC,但会将SoC与其他硬件、软件、全面的技术支援及服务集成,包括MCU、基础软件、中间件、算法及工具包等,作为捆绑解决方案一同呈现予客户。

结合各业务数据来看,黑芝麻智能业务主要分为两大块,分别为自动驾驶产品及解决方案和智能影像解决方案,其中自动驾驶产品及解决方案为主营业务,又分为SoC业务和算法业务。虽然黑芝麻智能主要专注于SoC设计业务,但SoC需要较长时间才能在市场推出并进行商业化。因此,黑芝麻智能逐渐开拓基于算法的解决方案,以实现早期创收及建立客户关系。

2021-2023年,SoC业务收入占总收入比从2%上涨至62%,算法业务则由一开始的54%下降至26.5%,这是由于SoC于2022年底量产,实现了可持续性的创收。自动驾驶产品及解决方案也由2021年的56.6%到2023年的88.5%,逐渐占据营收引擎大头。

目前而言,黑芝麻智能已获得16家汽车OEM及一级供应商的23款车型意向订单。客户群由2021年的45名增长至截至2023年12月31日的85名,两年增长了近一倍,市场客户得到大幅度拓展。数据显示,黑芝麻智能最大客户的收入分别占2021-2023年收入的40.7%、43.5%及15.2%,其五大客户的收入分别占近3年收入的77.7%、75.4%及47.7%,客户集中度较高,不过逐年有所递减。

并且,黑芝麻智能与超过49名汽车OEM及一级供应商实现了合作,如一汽集团、东风集团、江汽集团、合创、亿咖通科技、百度、博世及马瑞利等。

此外,值得一提的是,根据弗若斯特沙利文的资料,黑芝麻智能于2023年4月发布的武当系列跨域SoC为行业内首个集成自动驾驶、智能座舱、车身控制及其他计算域的产品。可以看见,黑芝麻智能不仅在研发能力上或是业务表现上在国内的智能汽车芯片领域均属于行业领先地位。

SoC行业前景广阔

外资厂商仍占主导

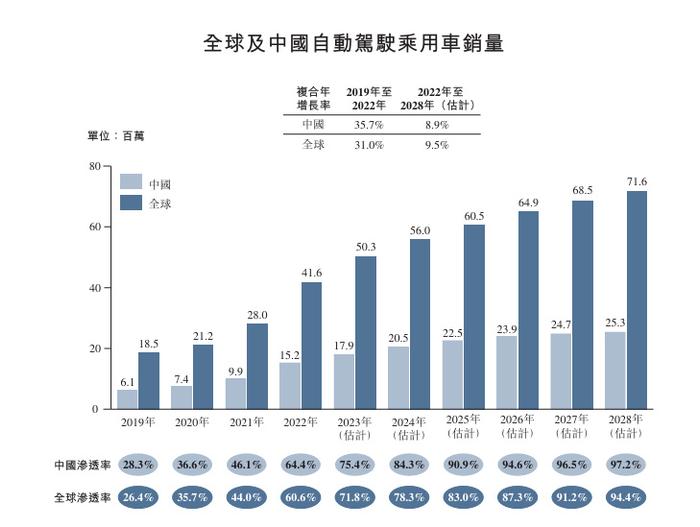

从行业发展来看,随着技术成本不断降低及消费者的接受度越来越高,自动驾驶车得到广泛地应用。根据弗若斯特沙利文数据显示,2022年自动驾驶车全球渗透率达到60.6%,在中国则达64.4%,并预计自动驾驶车全球销量到2028年将达71.6百万辆,渗透率为94.4%。在中国,汽车OEM和消费者均对自动驾驶乘用车的兴趣日益浓厚,中国销量预计到2028年将达25.3百万辆,渗透率为97.2%。

而在自动驾驶车领域中,计算芯片是目前行业的焦点。MCU及SoC是两种典型的计算芯片。MCU是指一种只包含单个CPU作为处理器的传统电路设计。SoC指片上系统,即一种集成电路设计,将特定应用或功能所需的所有必要组件及子系统集成到单个微芯片,包括将CPU、GPU、ASIC及其他组件集成到单个芯片,而并非像传统的电子设计般将单独组件安装在一个主板上。

随着汽车行业向电动化及智能化推进,传统MCU面临无法有效应对的挑战,如复杂的电子电气架构及海量数据处理。SoC凭借计算能力提升、数据传输效率提高、芯片使用量减少、软件升级更灵活等多项优势,已成为汽车芯片设计及应用的主流趋势。下图为全球及中国车规级SoC市场规模发展趋势。

由上图数据可知,目前全球车规级SoC及解决方案行业前景十分广阔,全球车规级SoC市场预计将由2022年的428亿元增长至2028年的1792亿元,复合年增长率为27.0%。且基于SoC的智能道路解决方案的全球市场规模预计于2026年将达到约148亿元,于2030年将进一步达到392亿元,市场前景广阔。

身处前景如此向好的行业中,黑芝麻智能又处于何种位置?

数据显示,按2022年中国最高算力自动驾驶SoC出货量排名,黑芝麻智能占据中国市场份额的5.2%,位居第三,但是远远落后于第一名的81.6%,难以望其项背。从其他行业数据可知,公司A为海外芯片厂商,由此可见,目前国内SoC市场仍让掌握在国外巨头的手中。

不过,数据也显示预计2023年中国及全球高算力SoC的出货量将大幅增加,分别达到1050000颗及1200000颗,并且预计2023年黑芝麻智能在中国的市场份额将为约10%,相比2022年增长接近1倍,市场拓展力度可观。

由此来看,目前以黑芝麻智能为代表的国内头部厂商虽然逐渐在发力当中,但国内市场短时间内仍将被外资厂商占据主导地位。此外,在国内格局中,不乏有地平线等国内智驾芯片头部厂商与黑芝麻智能一同竞争。

总而言之,黑芝麻智能此次再度向港股发起IPO进程,一方面若其成功登陆资本市场后可解其融资的燃眉之急,不断为其主营业务技术的研发添砖加瓦。并且,黑芝麻智能最新修订了其IPO文件也表明公司在推动上市进程上又取得了新的进展。作为国内头部车规级计算SoC及基于SoC的智能汽车解决方案提供商之一,黑芝麻智能在2022年已实现SoC量产,实现大规模交付产品,可以预见,随着黑芝麻智能注入新的动力后,充足的资金或将助其持续拓展市场份额,在已有的基础上实现更进一步的飞跃。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有