本文转自:内蒙古日报

- 工银“乌兰牧骑”活动。

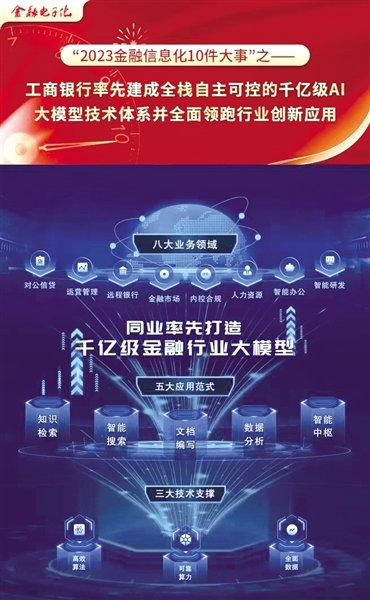

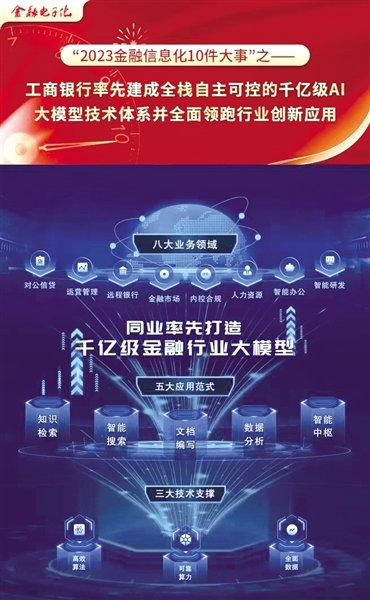

- AI大模型。

- 运用卫星遥感影像监控风电项目。

数字金融是金融强国的基石,也是推进科技金融、绿色金融、普惠金融、养老金融等领域发展的重要支撑。工商银行内蒙古分行深入践行金融工作政治性、人民性,把握数字金融发展机遇,夯实技术、数据、创新等基础能力底座,借助中国工商银行总行平台优势,积极打造“平台+产品+场景”一体化的新型服务模式,为自治区经济社会高质量发展注入强劲数字化动能。

强化数字化动能 提升金融服务质效

工商银行内蒙古分行始终坚持以数字赋能业务,推动金融服务提质、扩面。

数字赋能金融服务。着力打造“精准、聪明、流畅”的数字普惠,运用大数据、云计算、区块链等新技术,结合小微客户生产、经营、资产、需求等特点,构建经营快贷、网贷通、数字供应链三大线上数字产品体系。同时打造“跨境撮合”“兴农撮合”等多个非金融服务平台,满足小微企业多元化服务需求。通过数字赋能,近三年内蒙古分行普惠贷款平均增速达65%以上。2024年前三季度,普惠贷款增量已超110亿元,增长69%,增量接近去年全年增量的2倍,创历史新高。探索建立全流程、全数据、全场景的数字化交互模式,在自治区银行业金融机构中首家推出“不动产抵押登记系统”,实现了房产抵押信息数据的自动抓取、调用和电子证照的推送,有效提升了办理抵押类业务的质效。截至目前,已成功办理业务5000余笔,涉及金额近30亿元。推出“三代社保卡一站式发卡系统”,通过金融渠道为参保人员提供社保卡新发、补换、生存认证等便捷的民生服务。高效利用涉企信用数据提升产品匹配度,为客户精准画像、有效增信、主动授信,提供适用于税务、商户、结算、科创、烟草、跨境、种养殖等不同客群、不同场景的近20种灵活便捷、随借随还的数字化信用融资产品。

数字赋能政务建设。借助工商银行科技优势,积极参与政府数字体系建设。推动金融与相关政务服务系统联通,推出了“医保支付清算”“社保综合服务平台”和“银政企业登记注册信息共享应用”等系统,实现让“数据多跑路,群众少跑腿”。服务国家重点领域改革,积极与政府、公共事业单位对接,推动医保、教培、公积金等领域项目合作,投产了呼和浩特市住房公积金中心电子回单项目,提升公积金业务办理效率;借助智慧教育云产品,累计为644所教育机构提供缴费管理服务;研发非公立医药机构药械集采管理平台资金监管项目,为医疗保障机构提供良好的支付、资金管理等金融服务;推进内蒙古产权交易中心招投标项目优化,实现保证金合规高效管理等。

强化数字化输出 拓展金融服务渠道

工商银行内蒙古分行聚焦客户线上线下“金融+非金融”服务需求,加快自身数字化转型,输出工行金融服务功能,打造“渠道、服务、场景、生态”相协同的开放银行。

打造“数字金融服务窗口”。优化完善手机银行客户服务阵地,在提供账户管理、转账汇款、投资理财等传统功能的基础上,创新推出“家庭财富”特色服务,实现从“服务个人”向“服务家庭”的拓展。同时,搭建手机银行内蒙古本地服务专区,为本地客户提供“工行福利社”权益中心、交通出行、电子医保凭证和生活缴费等一系列特色服务。打造数字化网点服务新业态,通过布放可交互的智能机器人,为到店客户提供业务咨询、办理等金融功能,减轻网点人员工作压力,提升客户服务体验,增强金融服务的获得感、幸福感及趣味性。

把数字银行建在企业内部。通过输出工行金融服务功能API接口,为客户提供账户管理、支付结算、投资理财、交易融资、风险管理等一揽子综合金融服务,把数字化银行建在企业内部,有效提升企业财务管理能力,让金融服务与企业运营结合更加紧密,助力企业客户高质高效发展。目前,已成功在产权交易、农牧产品销售、医保结算等多个领域输出开放银行功能,线上交易量持续提升,交易金额全国系统内排名第二位。

打造工银“乌兰牧骑”金融直通车流动服务场景。将柜面、授权等系统功能集成于银行车内,发挥其机动性强、服务能力强的特点,借助工银“乌兰牧骑”活动,进一步延伸服务触角、拓宽服务渠道,深入乡镇、苏木,将优质金融服务送入千家万户、送进田间地头,为广大边远地区客户提供结算、理财、金融知识普及等上门服务,以科技助力,彰显大行担当。全区76支工银“乌兰牧骑”小分队累计服务3.5万次、惠及群众超30万人次,先后荣获《人民日报》“新时代企业党建”优秀案例、人民网“第十九届人民匠心奖”、中国企业文化研究会“新时代十年企业文化”典型案例等多项国家级荣誉。

强化数字化运营 搭建数智服务场景

工商银行内蒙古分行统筹推进全行数字化运营工作,运用人工智能等新技术,为各业务条线进行运营赋能增效。

用好“云e商”服务商户赋能员工。商户数字化运营平台“云e商”是工行首个运用IPA智能决策机器人技术实现的客群自动化运营数字化平台,让金融服务更加主动、更加智能。基于水轮运营模型和智能决策机器人,建立全量商户运营服务模型,运用大数据技术,通过机器人自动处理,实现了对商户客群的精准服务和对基层员工的有效赋能。

用好机器人智能外呼场景赋能服务推广。基于自动化机器学习平台(AutoML),依托工行大数据,建立智能模型,开展精准外呼服务。目前,已推出“工银信使在线办”“积分兑换”等15个重点外呼场景,年外呼量突破2100万次,累计节约工作量1600人/年,基本形成了外呼数量多、人力成本省、业务覆盖全、产品涉及广的良好服务生态。

用好AI大模型应用场景赋能信贷业务。利用生成式AI技术,从海量数据中快速提取行业趋势、财务数据等有价值的关键信息,并生成相关分析报告等创造性内容,降低人力成本,提升业务效率。

强化数字化风控 守好金融风险底线

工商银行内蒙古分行按照“主动防、智能控、全面管”路径,借助数字化、智能化手段,提高风险认知能力和风控效率。

应用卫星遥感技术,实现“人防与技防”的有机结合。通过卫星监控空间信息技术,建立地面物的分类、识别、变化神经网络模型,自动获取、加工遥感影像中的像素信息,形成数量、面积、方向等相关数据,实现遥感影像从“看得清”到“看得懂”,减少人工成本、提高风险防控能力。目前,已实现对辖内47个项目的卫星遥感监控。

应用生物识别技术,打造更加坚固、可靠的运营体系。利用生物识别技术,将中高风险特色业务系统改造为指纹登录,实现双因素身份认证,支持按机构、岗位、人员等不同维度,对重点地区、关键岗位登录进行刚性管控,提高风险识别和防控的效率及准确性。目前,已在全区4个盟市的96个网点进行试点应用。

工商银行内蒙古分行将继续坚持守正创新,围绕“五篇大文章”“五大任务”“六个工程”,以数字化驱动服务实体经济的模式变革、动能转化和效率提升,锻造敏捷高效的数字金融服务价值链,持续提升数智化营销服务水平,不断增强获客、活客和价值转化能力;以数字理念思考发展方向,深化数实融合,赋能科技金融、绿色金融、普惠金融、养老金融四篇大文章,推进与合作伙伴“主关系银行”建设,打造政府、企业、个人三端联动的场景金融合作生态,打造动能强劲的数字工行,支持数字经济蓬勃发展,当好服务实体经济的主力军。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有