摘要:近年来,尽管面临多重复杂因素的叠加冲击,中国金融科技产业主体新增数量呈现稳定地下滑态势。截至2023年,尽管产业主体新增数量减少至483家。但其中大部分企业却展现出令人瞩目的发展韧性和强大的风险抵御能力。这些企业在逆境中持续为金融业赋能,有效服务实体经济,充分证明了金融科技行业在挑战中的成长潜力和对整体经济的深远贡献。这一趋势不仅彰显了金融科技行业的韧性,也进一步凸显了其在推动经济发展、优化金融服务方面的重要地位。

一、定义及分类

金融科技是指利用技术手段,尤其是新兴技术,来提供金融服务或改善金融产品和流程的创新。这些技术包括但不限于大数据、云计算、人工智能、区块链等。金融科技的目的是消除或减少金融中介成本,提高金融体系的效率,并通过技术的力量降低交易成本。金融科技按业务模式分类可以分为支付结算、存贷款与资本筹集、投资管理、市场设施等。

二、行业政策

中国金融科技行业近年来受到了国家层面的高度重视,政策环境不断优化,以促进行业的健康发展。2024年5月,国家金融监督管理总局印发《关于银行业保险业做好金融“五篇大文章”的指导意见》,提出充分发挥全国性商业银行主力军作用。大型商业银行要做优做强,走内涵式发展道路,增强金融科技核心竞争力,发挥网络渠道、业务功能协同等优势,提升“五篇大文章”综合金融服务能力。这一指导意见明确了金融科技在银行业保险业发展中的核心地位。金融科技作为推动银行业保险业转型升级的重要力量,其核心竞争力的提升对于整个行业的健康发展至关重要。大型商业银行作为行业的主力军,通过做优做强、走内涵式发展道路,将有力推动金融科技在银行业保险业的应用和普及。同时,指导意见强调了金融科技在提升综合金融服务能力方面的作用。金融科技通过应用人工智能、大数据、区块链等先进技术,可以优化金融服务流程、提高服务效率、降低运营成本,从而提升银行业保险业的综合金融服务能力。大型商业银行发挥网络渠道、业务功能协同等优势,将能够更好地满足客户需求,提供更加便捷、高效、安全的金融服务。此外,指导意见还强调了金融科技在风险防范和监管中的作用。随着金融科技的不断发展,传统的金融风险和监管挑战也在不断增加。大型商业银行通过加强金融科技应用,可以建立更加完善的风险管理体系,提高风险防范和监管水平,保障银行业保险业的稳健发展。

三、发展历程

中国金融科技行业发展主要经历了三个阶段。2004年至2009年的萌芽期,互联网技术的进步使得“金融+互联网”的概念得以快速落地,支付宝、拍拍贷等机构促进了金融科技的普及,让金融科技由虚拟概念转变为现实产品与服务。2010年至2015年的启动期,余额宝平台1元起购的超低门槛使其成为普惠金融的代表,让金融科技的普及率快速上升。金融科技快速进入智能投研、理财销售、理财售后等环节。2016年至今的高速发展期这一时期,人工智能、大数据、云服务、区块链等技术快速发展,为金融科技的高速发展奠基底层技术基础。同时,中国金融科技行业收获诸多的政策性利好,这类政策利好包括促进保险科技应用与成果转化,鼓励金融创新与数字化转型,推进个性化与差异化金融产品及服务,推行普惠金融与供应链金融等。

四、行业壁垒

1、技术实力与创新能力壁垒

中国金融科技行业面临着技术实力与创新能力的高壁垒。金融科技的本质是科技与金融的深度融合,因此需要强大的技术实力和持续的创新能力作为支撑。在这个领域,企业需要掌握先进的大数据、云计算、人工智能、区块链等前沿技术,并具备将这些技术应用于金融产品和服务的能力。

2、数据壁垒

数据是金融科技行业的核心资源之一,企业需要通过大量的数据来优化自己的产品和服务,提高用户体验和满足客户需求。然而,数据的获取和使用并不是一件容易的事情,需要企业具备强大的数据处理能力和数据分析能力。在中国,金融机构的数据壁垒尤为明显。由于金融机构对数据的安全性和隐私性要求非常高,因此很难将数据共享给外部企业使用。这就使得金融科技企业在获取金融机构数据时面临很大的困难,难以获得足够的数据来支持自己的业务发展。同时,金融机构对数据的严格管控也限制了金融科技企业在数据使用方面的创新空间。

3、监管与合规壁垒

金融科技行业的监管和合规要求非常严格,企业需要遵守众多的法律法规和监管政策。在中国,金融科技的监管政策不断完善和加强,对企业的合规要求也越来越高。企业需要花费大量的时间和精力来了解和遵守这些监管政策,以确保自己的业务合规。同时,监管政策的变化也会给企业带来很大的不确定性,需要企业不断适应和调整自己的业务模式。这种监管与合规的壁垒,使得新进入者需要付出更多的成本和精力来适应行业的要求,增加了行业的门槛。

五、产业链

1、行业产业链分析

金融科技产业链上游主要包括数据信息提供商、核心硬件制造商、软件集成商等,其中数据信息包括业务数据、商务数据、用户数据、设备信息等,核心硬件包括服务器、芯片、存储设备、UPS设备等,软件服务包括操作系统、数据库、安全软件、中间件等。产业链中游主要由传统的金融领域如银行、保险等和新兴金融业态如互联网金融领域以及相关科技公司组成。产业链下游主要包括金融机构和金融消费者。

2、行业领先企业分析

(1)中国工商银行股份有限公司

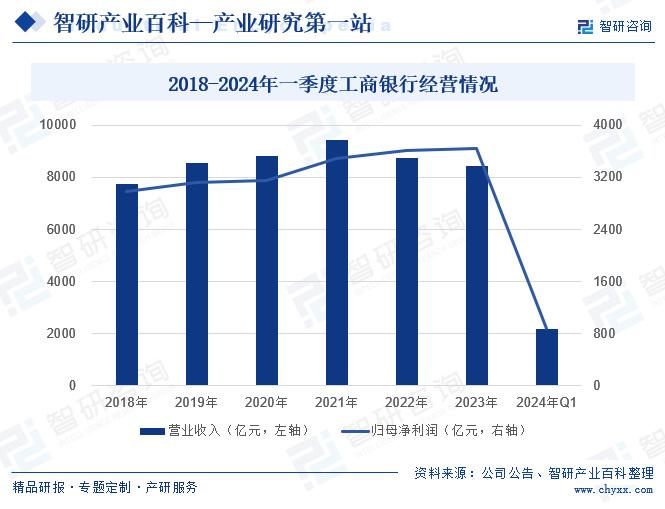

中国工商银行股份有限公司是中国最大的商业银行之一,也是世界领先的金融机构。它成立于1984年,总部位于北京,提供广泛的金融服务,包括个人银行、公司银行、国际业务、资产管理等。在金融科技领域,首先,工商银行积极推进数字化转型,通过金融科技手段提升服务效率和客户体验。它利用大数据、云计算、人工智能等技术,优化风险管理、信贷审批、投资顾问等服务。其次,工商银行推出了一系列智能银行服务,包括智能客服、智能投顾等。这些服务通过自然语言处理和机器学习技术,为客户提供个性化的金融咨询和解决方案。第三,工商银行在移动支付领域取得了显著成就,推出了工银e支付等移动支付产品,为客户提供便捷的支付体验。第四,工商银行拥有先进的在线银行平台,客户可以通过网上银行、手机银行等渠道,进行账户管理、转账汇款、投资理财等操作。最后,工商银行积极探索区块链技术在金融领域的应用,如在供应链金融、跨境支付等方面,提高交易透明度和安全性。2024年一季度,工商银行营业收入为2198.43亿元,同比下降3.41%;归母净利润为876.53亿元,同比下降2.78%。

(2)腾讯控股有限公司

腾讯控股有限公司(Tencent Holdings Limited)是一家领先的中国互联网公司,成立于1998年,总部位于深圳,其业务涵盖了社交、娱乐、金融等多个领域。腾讯以其强大的技术实力和创新能力,在全球互联网行业中占据重要地位。腾讯的金融科技业务涵盖了多个方面,包括支付、理财、证券、大数据服务、金融云服务、区块链服务以及人工智能服务等。2024年一季度,腾讯控股金融科技及企业服务收入为523.02亿元,同比增长7.39%。这一增长主要得益于理财服务收入的增加以及企业服务业务中云服务收入和视频号商家技术服务费的增长。此外,腾讯的金融科技服务还获得了多个奖项和认可,证明了其在金融科技领域的领先地位和创新能力。

六、行业现状

近年来,尽管面临多重复杂因素的叠加冲击,中国金融科技产业主体新增数量呈现稳定地下滑态势。截至2023年,尽管产业主体新增数量减少至483家。但其中大部分企业却展现出令人瞩目的发展韧性和强大的风险抵御能力。这些企业在逆境中持续为金融业赋能,有效服务实体经济,充分证明了金融科技行业在挑战中的成长潜力和对整体经济的深远贡献。这一趋势不仅彰显了金融科技行业的韧性,也进一步凸显了其在推动经济发展、优化金融服务方面的重要地位。

注:本文转自智研产业百科平台,如需获取更多行业信息和定制服务,可进入智研咨询搜索查看。

智研产业百科是智研咨询推出的产研工具平台,致力于为您提供全方位的百科式产业信息查询服务。智研咨询践行用信息驱动产业发展的企业使命,完善和丰富企业方法论,依托产业百科平台提升信息价值,持续为行业发展及企业投资决策赋能。金融科技产业百科作为金融科技产业一站式系统化研究工具,全面归纳了金融科技产业知识信息,内容涵盖金融科技产业的定义、分类、政策、产业链、竞争格局、发展趋势等,并依靠信息技术建立智能互链的行业知识图谱,为行研从业者及相关投资者提供深入的洞察力和全面的信息。

智研咨询以“用信息驱动产业发展,为企业投资决策赋能”为品牌理念。为企业提供专业的产业咨询服务,主要服务包含精品行研报告、专项定制、月度专题、可研报告、商业计划书、产业规划等。并提供周报/月报/季报/年报等定期报告和定制数据,内容涵盖政策监测、企业动态、行业数据、产品价格变化、投融资概览、市场机遇及风险分析等。

财经自媒体联盟

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有

第一财经日报

第一财经日报  每日经济新闻

每日经济新闻  贝壳财经视频

贝壳财经视频  尺度商业

尺度商业  财联社APP

财联社APP  量子位

量子位  财经网

财经网  华商韬略

华商韬略