3月13日晚间,拼多多发布了2018财年第四季度及全年财报,这也是拼多多自上市以来的第一份年报。财报显示,2018年第四季度,拼多多营收同比增长379%达到56.539亿元,但亏损也同比扩大,达到21.129亿元。

财报发布当天,拼多多股价上演过山车行情,开盘后暴跌逾18%,而在盘前交易时段,拼多多一度上涨6%。从财报日股价表现来看,投资者对拼多多的担忧还是很明显的。

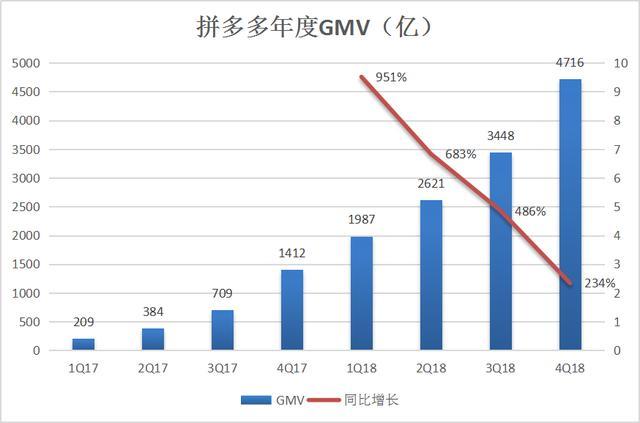

具体来看,2018年第四季度,拼多多营收为56.539亿元,同比增长379%;月活跃用户为2.726亿,同比增长93%;g年度GMV达到4716亿元,同比增长234%;单用户年度消费金额也同比增长95%,达到1126.9元。

从财报披露的数据来看,拼多多依然保持增长,但问题也显而易见。

首先,拼多多正式告别了野蛮增长时代,增速逐渐下滑。

从财报数据看,拼多多的营收增速、月活跃用户以及GMV增速均呈现下滑态势。以2018年第四季度为例,拼多多营收同比增长397%,而前一个季度的同比增速是697%,营收增速几乎腰斩了。

四季度,拼多多GMV同比增长93%,而在这之前,拼多多始终能够保持三位数的高速增长。

单用户年度消费金额的增长也在放缓。2018年第四季度,拼多多单用户年度消费金额为1126.9元,同比增长95%,略低于上一季度。

过去两年,拼多多能够快速做大,一方面是依靠微信的社交流量和拼团模式的快速裂变特点,找到了电商市场的突破口;另一方面,国内两大电商巨头阿里巴巴的京东对拼团市场的警惕性并不强,没有将拼多多视为对手,放松了对拼团市场的重视程度,给拼多多的快速增长创造了宽松的外部环境。

而眼下,拼团模式的快速裂变也导致微信用户体验下滑,用户产生审美疲劳,效果远低于从前,阿里巴巴和京东也开始重视下沉市场,对拼多多来说,野蛮增长时代已经过去了。

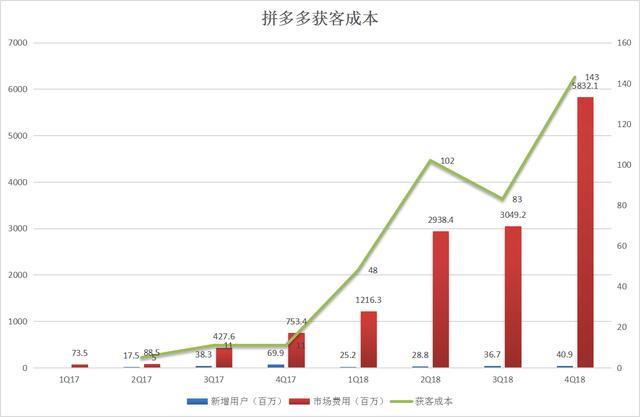

其次,从成本费用结构看,拼多多的快速增长极度依赖广告投入,烧钱买未来。

2018年第四季度,拼多多市场费用达到58.32亿元,同比增长675%,市场费用的增速远远高于营收和GMV增速。

从历史数据看,拼多多市场费用在营收中的占比长期高于90%,2018年第四季度甚至超过了总营收。而反观另外两家电商巨头阿里巴巴和京东,阿里巴巴的市场费用占营收比重约为10%,京东市场费用占比不超过5%。相比之下,同样是烧钱投广告,拼多多的效率远远低于阿里和京东。

与历史数据对比,拼多多的市场投放对拉动新增用户的作用也越来越有限,获客成本不断提升。

根据拼多多财报披露的季度活跃用户数据,可以计算出单季度的新增用户规模。然后结合对应季度的市场费用,我们可以得到拼多多单个新增用户的获客成本。

2017年第四季度,拼多多新增用户3830万,市场费用4.276亿,单个用户的获客成本约为11元。而2018年第四季度,拼多多单个新增用户的获客成本已经高达143元。

这说明,随着拼多多用户规模逼近天花板,用户获取成本将越来越高。

另外,从营收构成看,佣金收入增速低于GMV增速,补贴或者刷单也给拼多多的未来盈利能力带来不确定性影响。

2018年第四季度,拼多多佣金收入为5.915亿元,同比增长103%,而同期拼多多GMV同比增长234%,佣金收入的增长远远低于GMV增速。

通常情况下,电商平台的平均佣金水平变动不大,随着GMV增长,佣金收入也应当保持相应增长。但从拼多多财报看,2018年第四季度,GMV增长超过2倍的情况下,佣金收入仅增长1倍。

可能有两个原因。

一是在双十一等大促期间,为了吸引更多商家,拼多多对商户进行了佣金补贴,导致佣金收入降低;二是拼多多的GMV数据存在水分,刷单等虚假交易推高了账面GMV数据,以至于出现佣金收入增速远低于GMV增速的情况。

总而言之,拼多多是近几年唯一一个从阿里京东两大巨头垄断的电商杀出来的新秀,它的成功突破值得业内关注。但理性的看,拼多多的高速增长是在同样高投入的前提下进行的,相比于阿里和京东,拼多多的规模和效率都远远落后。

拼多多的管理层或许应该思考一个问题,如果拼多多的市场费用占比降至50%,或是跟阿里一样,它还能跑的起来吗?

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有