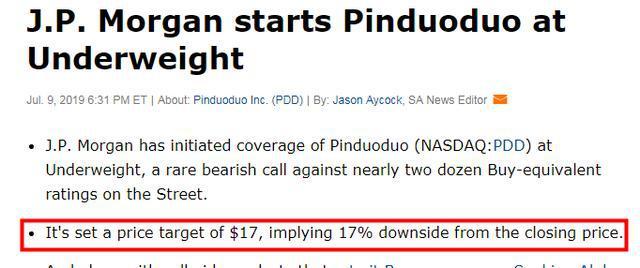

7月10日,摩根大通率先下调拼多多评级,将拼多多目标价大幅下调至17美元,按照摩根大通分析师给出的目标价,意味着拼多多将破发。

消息出来后拼多多股价连续下跌。当天,拼多多股价下跌3.12%,次日再跌2.52%,截至7月12日,拼多多股价19.34美元,已经十分接近19美元的IPO发行价。与今年3月份31.99美元的高位相比,拼多多市值更是蒸发了40%。

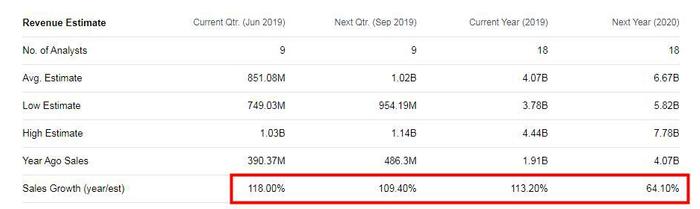

18位分析师平均预测2020财年拼多多营收增速跌至64.1%

除摩根大通下调拼多多评级外,华尔街其它分析师的预测结果也显示,拼多多正逐步失去成长能力。

根据雅虎财经统计,华尔街9位分析师平均预测,2019财年第二季度,拼多多营收为8.5108亿美元,同比增长118%。18位分析师对2019以及2020财年的全年营收作出预测,18位分析师平均预测,2019年拼多多营收40.7亿美元,同比增长113.20%,2020财年,拼多多营收66.7亿美元,营收增速进一步放缓至64.10%。

而在刚刚过去的2018财年,拼多多全年营收增长652%,这一令人恐怖的高增速让投资者惊喜,纷纷下注拼多多,也直接推动拼多多股价上涨,市值一度接近400亿美元。但眼下,这些人正在撤离。

虽然说拼多多股价持续下跌的原因是多面的,包括宏观环境对股价的影响,但本质上,还是因为支撑其高增长的基本逻辑走不通了。

货币化率不断提升,拼多多商户赚钱越来越难

从财报数据看,拼多多货币化率不断提升。2019财年第一季度,拼多多营收45.45亿元,当季GMV858亿元,货币化率达到5.30%。对平台来说,提升货币化率能够增收,但也意味着商户付出了更高的成本,利润被压缩。

拼多多的成功,很大成都上在于通过C2M减少中间环节,降低价格吸引了大批消费者,用户的快速增长又反过来刺激了大量的工厂进驻拼多多开店,扩充了拼多多的SKU,在C端,消费者可以享受低价,B端工厂能够通过拼多多销售更多产品增加利润。这是一套良性循环。但现在,C端用户增长乏力,B端的商家通过拼多多赚钱也越来越不容易了。

低价无法构筑长期壁垒,增速换挡后拼多多亟需转型

回过头去看拼多多崛起的基本逻辑,本质上还是因为价格优势。

背靠中国强大的制造业基础带来的低成本优势,打掉中间环节由工厂直接面对消费者(C2M),大幅度拉低成本。然后借助微信的社交关系链、拼团模式的裂变效应以及巨额的广告投入,广而告之快速扩张。

我们可以理解成,拼多多向阿里京东唯品会等传统电商发起了一场价格战,价格战的好处就在于,能够快速形成规模,迅速把同行的用户转移过来。事实上拼多多也取得了非常好的效果,我看到身边很多人,一开始去拼多多购物,就是因为便宜,抱着试试看的心态去下单,买回来发现产品质量也还凑合。

但从竞争的角度,价格竞争只在短期有效,如果不能通过价格战获取垄断地位,那么靠价格战建立的规模就不可持续。

首先,更低的价格就意味着更低的利润,工厂为了保证生存,对产品的品质把控就容易出问题,事实上,拼多多也长期被假货、山寨、傍名牌等问题困扰,这些反向传导会拉低用户体验,降低平台竞争力。(如果平台再不断提高平货币化率,商户利润空间更低,不得不通过缺斤少两、降低品质的方式维持生存,又会进一步影响平台用户体验)

其次,价格的弹性高,从消费者角度看,我用拼多多就是因为拼多多更便宜,同样,如果有另一家平台做的比拼多多还便宜,我也会很快转移到另一家平台。

另外,拼多多可以打价格战,其他电商平台也可以,甚至可以比拼多多更便宜。在拼多多之后,另一家社交电商淘集集就采用低价的社交拼团模式,迅速成长起来。为了打压淘集集,拼多多甚至还祭出了“二选一”的大招。

拼多多成立于2015年9月,借助社交拼团带来的低价优势,用了不到四年时间就成长为中国第二大电商平台(活跃用户口径),确实是一个商业奇迹。但快速增长的背后,低价竞争产生的山寨假货等平台体验问题、上市带来的营收压力与商户生存环境的平衡问题,都是客观存在的。增速换挡之后,这些问题逐渐暴露,失去了高成长性,资本市场还会有谁买账呢?

财经自媒体联盟

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有

财联社APP

财联社APP  界面新闻

界面新闻  龚凯杰

龚凯杰  张尧浠

张尧浠  金融八卦女

金融八卦女  格隆汇APP

格隆汇APP  王爷说财经新媒体

王爷说财经新媒体  中新经纬

中新经纬